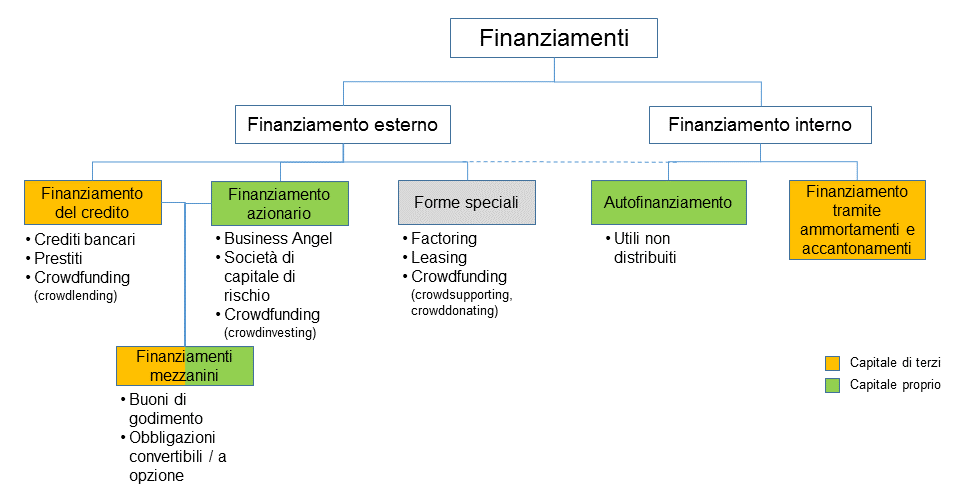

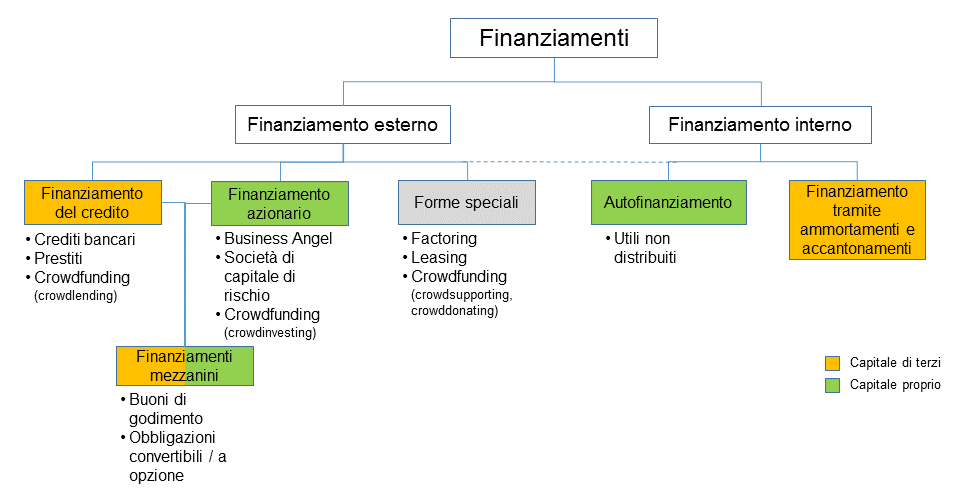

Per i neo- imprenditori il finanziamento rappresenta una sfida. Da un lato l’autofinanziamento (utili non distribuiti) o il finanziamento tramite ammortamenti e accantonamenti è quasi impossibile nella fase di vita iniziale di un’impresa, dall’altro occorre innanzitutto costruire rapporti di fiducia con le banche e gli investitori. Proprio in questa prima fase, quella in cui nascono le idee da concretizzare, i nuovi imprenditori sono quindi costretti a cercare finanziamenti tra familiari o amici.

Dato che per una nuova impresa risulta quasi impossibile contare sul finanziamento interno, quello esterno diventa decisivo. In questo caso di distinguono il finanziamento del credito e il finanziamento azionario. Esistono anche diverse forme speciali di finanziamento, come il factoring e il leasing.

Finanziamento del credito

L’impresa ottiene un capitale sotto forma di prestito, tipicamente attraverso crediti bancari e prestiti di privati.

I creditori avanzano determinate richieste alle imprese allo scopo di ridurre al minimo il rischio di insolvenza. Per esempio, i neo-imprenditori che puntano a un finanziamento bancario sono tenuti a motivare e dimostrare nel dettaglio le loro necessità. Per la concessione di crediti le banche si basano sull’esame della solvibilità, che normalmente risulta dal business plan.

Le condizioni di credito vengono adeguate al rischio individuale correggendole in base al rischio; per farlo le banche si basano sulla redditività dell’impresa e sulla valutazione dei rischi attraverso modelli di rating interni.

Crediti bancari

Una particolare forma di finanziamento del credito è il crowdlending, che coinvolge un grande numero di finanziatori. Anche in questo caso i creditori richiedono la restituzione dei capitali affidati e il pagamento periodico di un adeguato compenso.

Crowdfunding (Crowdlending)

Finanziamento azionario

Oltre al finanziamento del credito, i neo-imprenditori hanno la possibilità di procurarsi il capitale di rischio necessario con un finanziamento azionario, per esempio grazie ai cosiddetti Business Angel o a società di capitale di rischio.

Business Angel

Sostegno da società di capitale di rischio (venture capital)

In Svizzera il mercato del capitale di rischio è aperto e viene alimentato in gran parte da fondi provenienti dall’estero. Il nostro Paese dispone di un mercato di capitale di rischio decisamente dinamico: stando a diverse fonti, infatti, negli ultimi anni si è assistito a un netto aumento degli investimenti.

Per diversi progetti una forma alternativa del finanziamento azionario è il crowdinvesting, in cui un ampio numero di creditori partecipa all’importo totale con una quota solitamente ridotta. Il loro coinvolgimento avviene molto spesso su piattaforme internet.

Crowdfunding (Crowdinvesting)

Capitale mezzanino

È una forma di finanziamento misto tra credito bancario e capitale proprio/capitale di rischio, che si inserisce tra i fondi propri e un mutuo garantito di primo rango. Per essere ripagato dell’elevato rischio che deve sopportare il fornitore di capitale mezzanino, oltre a vedersi corrispondere interessi a tasso fisso, partecipa all’incremento del valore dell’impresa, per esempio con un’opzione di acquisto su una determinata quota del capitale sociale dell’impresa beneficiaria dei crediti.

Capitale mezzanino

Forme speciali

Accanto ai capitali di terzi e ai finanziamenti azionari le imprese possono ricorrere ad altre forme di finanziamento:

Factoring

Leasing

Raccolta fondi in criptovaluta (ICO / ITO)