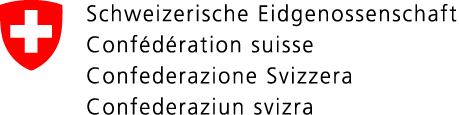

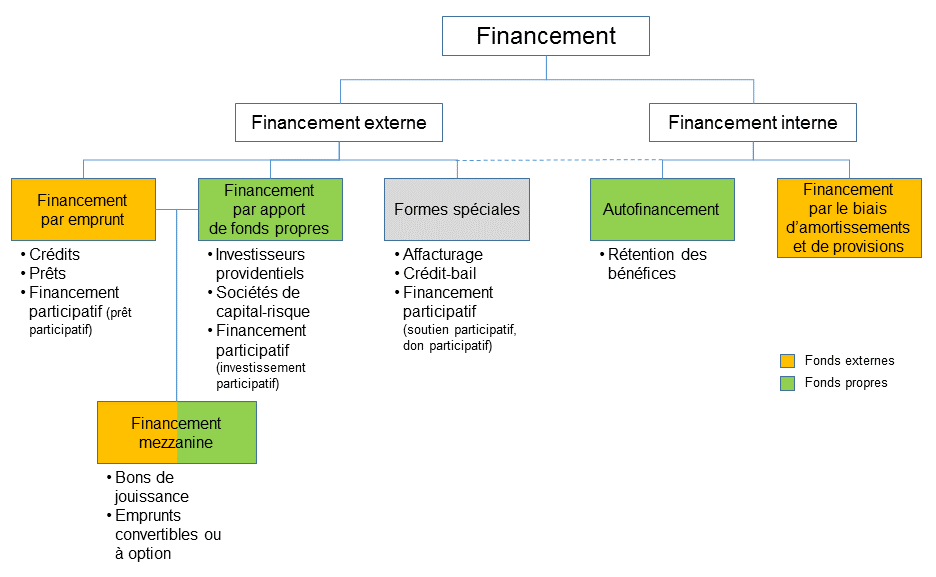

Pour un jeune entrepreneur, assurer le financement de son entreprise représente un défi. D’une part, le financement interne n’est guère envisageable dans la phase de lancement d’une entreprise, que ce soit par le recours à l’autofinancement (rétention des bénéfices) ou au financement par le biais d’amortissements ou de provisions. D’autre part, il faut d’abord établir des liens et une relation de confiance avec les banques et les investisseurs. Il n’est dès lors pas rare que, dans la phase initiale de la création de son entreprise, au moment de concrétiser les idées qui ont germé, le jeune entrepreneur en quête de financement soit obligé de faire appel à sa famille ou à ses connaissances.

Puisqu’un entrepreneur qui vient de créer son entreprise n’a en général pas la possibilité de recourir au financement interne, le financement externe gagne en importance. On distingue alors le financement par emprunt et le financement par apport de fonds propres. Il existe également plusieurs formes spéciales comme l’affacturage (factoring) et le crédit-bail (ou leasing).

Financement par emprunt

Lorsqu’une entreprise recourt au financement par emprunt, du capital lui est prêté pour une durée déterminée. Cette source de financement prend le plus souvent la forme de crédits bancaires, mais aussi de prêts consentis par des particuliers.

Les créanciers cherchent à réduire le plus possible le risque de défaut et, de ce fait, posent certaines exigences à l’entreprise emprunteuse. Ainsi, lorsqu’un jeune entrepreneur souhaite obtenir un financement bancaire, il doit motiver et indiquer clairement son besoin financier. Dans leur activité d’octroi de crédits, les banques procèdent à un contrôle de la solvabilité de l’entreprise, contrôle qui s’appuie généralement sur un business plan.

La tarification ajustée au risque (risk-adjusted pricing) permet de moduler les conditions de crédit en fonction du risque individuel. Les banques se fondent sur la capacité bénéficiaire de l’entreprise pour évaluer les risques à l’aune de modèles de notation interne.

Crédits bancaires

Le prêt participatif (crowdlending) est une forme particulière de financement par emprunt qui mobilise un grand nombre de bailleurs de fonds. Là encore, les bailleurs de fonds attendent de l’entreprise emprunteuse non seulement qu’elle leur restitue à terme les fonds mis à disposition, mais aussi qu’elle leur verse régulièrement une indemnité appropriée.

Crowdlending

Financement par apport de fonds propres

Outre le financement par emprunt, les jeunes entrepreneurs ont la possibilité de se procurer les ressources dont ils ont besoin en recourant au financement par apport de fonds propres. Deux canaux permettent d’obtenir du capital-risque: les investisseurs providentiels (business angels) et les sociétés de capital-risque.

Business angels

Sociétés de capital-risque

La Suisse possède un marché du capital-risque ouvert et actif, qui est largement approvisionné par des fonds provenant de l’étranger. Ces dernières années, plusieurs sources ont connu une croissance marquée des investissements en Suisse.

Le financement par apport de fonds propres peut aussi, dans le cadre de différents projets, prendre la forme de l’investissement participatif (crowdinvesting). Celui-ci consiste à mobiliser une grande quantité de bailleurs de fonds, qui, en principe, apportent chacun une petite part du montant total. En règle générale, la mobilisation des investisseurs s’effectue par le biais de plateformes en ligne.

Crowdinvesting

Financement mezzanine

Le capital mezzanine est une forme hybride entre les fonds empruntés et les fonds propres (capital-risque). Cette forme de financement se situe entre les fonds propres ordinaires et un prêt de premier rang. En compensation du risque accru associé à ce type d’opération, nombre de bailleurs de fonds de type mezzanine, en plus d’obtenir une rémunération fixe de leur prêt, participent à la croissance de la valeur de l’entreprise, par exemple au moyen d’une option d’achat sur une part donnée du capital de l’entreprise emprunteuse.

Capital mezzanine

Formes spéciales

Outre le financement par emprunt et celui par apport de fonds propres, les entreprises peuvent recourir à des formes spéciales de financement.

Affacturage (factoring)

Leasing

Levée de fonds en cryptomonnaie (ICO / ITO)