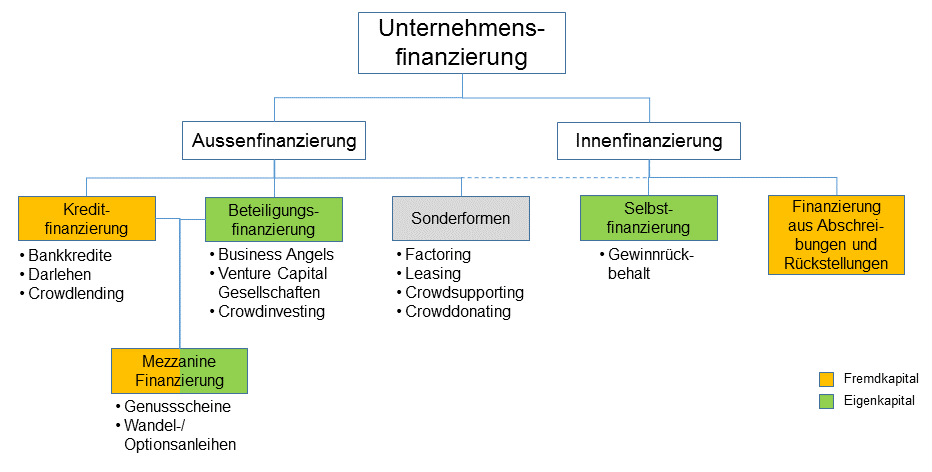

Für Jungunternehmerinnen und Jungunternehmen ist die Sicherung der Finanzierung ihres Unternehmens eine Herausforderung. Einerseits ist die Innenfinanzierung über Selbstfinanzierung (Gewinnrückbehalt) oder Finanzierung aus Abschreibungen oder Rückstellungen in der Anfangsphase eines Unternehmens noch kaum möglich, andererseits müssen zuerst Beziehungen und das Vertrauen zu Banken und Investoren aufgebaut werden. Gerade in der ersten Phase der Unternehmensgründung, wenn die Ideen geboren werden und in die Realität umgesetzt werden sollten, sind Jungunternehmen deshalb bei der Suche nach Finanzierung häufig auf Familie oder Bekannte angewiesen.

Weil die Innenfinanzierung für ein Jungunternehmen noch kaum möglich ist, gewinnt die Aussenfinanzierung an Bedeutung. Bei der Aussenfinanzierung wird grundsätzlich zwischen Kreditfinanzierung und Beteiligungsfinanzierung unterschieden. Im Weiteren existieren verschiedene Sonderformen wie zum Beispiel Factoring oder Leasing.

Kreditfinanzierung

Bei der Kreditfinanzierung wird dem Unternehmen Kapital leihweise zur Verfügung gestellt. Eine wichtige Rolle spielen dabei Bankkredite aber auch Darlehen von Privaten.

Gläubiger wollen ihr Kreditausfallrisiko so weit möglich reduzieren und stellen deshalb gewisse Anforderungen an Unternehmen. Streben Jungunternehmerinnen und Jungunternehmer beispielsweise eine Bankfinanzierung an, müssen sie ihren Bedarf klar begründen und ausweisen. Die Banken stützen sich für die Kreditvergabe auf eine Bonitätsprüfung, die meist auf einen Businessplan abstellt.

Mittels einem risikoadjustierten Pricing werden die Kreditkonditionen dem individuellen Risiko angepasst. Als Basis nehmen die Banken dazu die Ertragskraft des Unternehmens und schätzen die Risiken danach mittels internen Ratingmodellen ein.

Bankkredite

Eine spezielle Form der Kreditfinanzierung ist das Crowdlending, bei dem eine Vielzahl von Geldgeber mobilisiert wird. Auch hier erwarten die Geldgeber sowohl die Rückerstattung des überlassenen Geldes als auch regelmässig eine angemessene Entschädigung.

Crowdfunding (Crowdlending)

Beteiligungsfinanzierung

Neben der Kreditfinanzierung haben Jungunternehmen die Möglichkeit, die nötigen Mittel über Beteiligungsfinanzierung zu beschaffen. Mögliche Kanäle zur Beschaffung von Risikokapital sind dabei Business Angels oder Venture Capital Gesellschaften.

Business Angels

Starthilfe durch Venture Capital Gesellschaften

Der Schweizer Risikokapitalmarkt ist offen und wird zu einem grossen Teil durch Mittel aus dem Ausland versorgt. Verschiedene Quellen zeigen in den letzten Jahren einen deutlichen Zuwachs der Investitionen in der Schweiz. Die Schweiz verfügt über einen aktiven Venture-Capital-Markt.

Eine alternative Form der Beteiligungsfinanzierung für unterschiedliche Projekte ist Crowdinvesting. Sie erfolgt durch Mobilisierung einer Vielzahl von Geldgebern, welche zum Gesamtbetrag üblicherweise nur einen kleinen Anteil beisteuern. Ihre Mobilisierung erfolgt typischerweise über Plattformen im Internet.

Crowdfunding (Crowdinvesting)

Mezzanine-Kapital

Eine Mischform aus Kredit- und Eigenkapital/Risikokapital bildet das Mezzanine-Kapital. Dabei handelt es sich um eine Finanzierungsform, die zwischen dem voll haftenden Eigenkapital und einem erstrangigen Darlehen steht. Zur Vergütung des damit verbundenen höheren Risikos partizipiert der Mezzanine-Geber häufig zusätzlich zu einer festen Verzinsung des Darlehens am Wertzuwachs des Unternehmens, z.B. mit einer Kaufoption auf einen definierten Anteil am Grundkapital des kreditnehmenden Unternehmens.

Mezzanine-Kapital

Sonderformen

Neben der Fremd- und der Beteiligungsfinanzierung stehen Unternehmen weitere Sonderformen der Finanzierung zur Verfügung:

FactoringLeasing

Crowfunding

Kapitalbeschaffung mit Kryptowährungen (ICO)