Penser à temps à sa succession

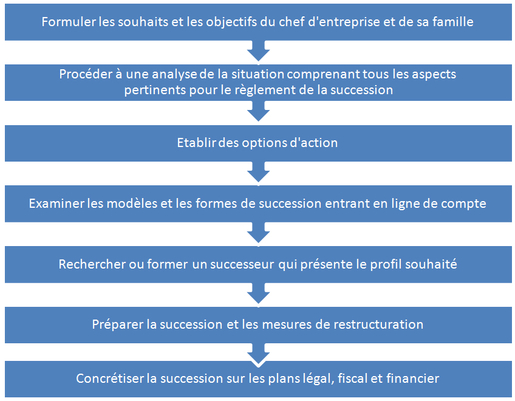

Une transmission d'entreprise réussie se déroulant généralement sur plusieurs années, un entrepreneur a tout à gagner à se pencher sur la question de sa succession le plus tôt possible, de manière à bien en planifier les étapes et éviter les mauvaises surprises.

Il est judicieux de réfléchir à sa succession dès la cinquantaine atteinte, on considère qu'elle est anticipée si elle a lieu à soixante ans, normale entre soixante-deux et soixante-cinq, et tardive au-delà de soixante-huit ans.

Dans tous les cas de figure, la prudence et la réflexion approfondie sont de mise pour l'entrepreneur confronté au défi de sa propre succession. Il est conseillé d'envisager attentivement toutes les options de succession et de se préparer à changer de stratégie en cours de route le cas échéant (par exemple si un héritier naturel se désiste au cours du processus de transmission).

Une bonne communication est essentielle

Une fois le processus de transmission enclenché, il est nécessaire de communiquer cette information à toutes les parties concernées, y compris au sein de l'entreprise. Une communication efficace et transparente joue un rôle crucial dans la réussite de l'opération et son acceptation par les collaborateurs. Elle permet également de désamorcer les fausses rumeurs qui agitent les cadres, les collaborateurs et les clients, inquiets du devenir de l'entreprise. Il est important que l'information sur le processus de succession soit communiquée d'abord en interne, puis au public. Dans le cas contraire, l'effet peut être désastreux pour les employés qui pourront se sentir trahis par leur entreprise. Rien de pire pour une affaire en voie d'être reprise que de se voir privée de ses cadres et collaborateurs de confiance qui quittent le navire.

Bien entendu, ces principes de clarté et de transparence n'exemptent pas les parties concernées de la discrétion nécessaire quant aux détails financiers ou autres de l'opération, qui peuvent faire l'objet d'une déclaration écrite de confidentialité.

Optimiser la valeur de l'entreprise

La préparation de la succession inclut également des aspects financiers et de gestion. Une entreprise trouvera d'autant plus facilement repreneur que ses finances sont saines, son organisation exemplaire et sa comptabilité irréprochable. Il est également du devoir d'un entrepreneur responsable de s'assurer qu'il remette son entreprise de manière à ce que son successeur puisse en prendre le contrôle dans les meilleures conditions possibles. Au moment de préparer sa succession il convient de toute façon de passer en revue l'organisation et la gestion de l'entreprise et d'améliorer son fonctionnement le cas échéant, surtout lorsque l'entreprise a été gérée de manière plutôt informelle. Une entreprise à la recherche d'un repreneur doit également disposer d'une comptabilité claire et d'indicateurs efficaces de sa bonne santé. Ces dispositions jouent un rôle clef au moment de négocier la valeur de l'entreprise.

Prendre en compte les aspects fiscaux

La succession concerne bien entendu de nombreux aspects fiscaux. Cette problématique devrait être abordée bien avant que la succession ne prenne effectivement effet. En présence d'héritiers légaux (conjoint, enfants, etc.), ces questions doivent impérativement être débattues au sein de la famille afin de trouver des compromis qui conviennent à l'ensemble des parties concernées.

Il est conseillé de vérifier au moins les éléments suivants:

- Prêt pour le financement de la reprise. Si la reprise de l'entreprise est financée par des prêts, les intérêts à verser et le remboursement (amortissement) par le successeur (preneur de prêt) sont imposables dans leur intégralité. La société reprise génère-t-elle suffisamment de recettes pour permettre au successeur de rembourser la dette, de payer les impôts et d'en vivre, sans être obligé de soustraire trop de liquidités de l'entreprise bloquant ainsi tout investissement?

- Double imposition. Dans le cadre des sociétés de capitaux, le bénéfice de l'entreprise est soumis à une double imposition, une première fois sur le bénéfice de l'entreprise et une deuxième fois sur le revenu du chef d'entreprise. Un effet de cette double imposition est la tendance à ne pas distribuer les bénéfices réalisés et à les investir dans la société. Ceci «alourdit» l'entreprise. Il arrive fréquemment que les bénéfices ainsi investis ne puissent plus être récupérés dans le prix de vente de l'entreprise, car ils ne sont que rarement des composantes de la valeur de rendement.

- Liquidation partielle indirecte / holding d'héritiers / transposition. Si l'on créé une société financée par des tiers dans le but de reprendre une entreprise, il faut agir avec une extrême prudence. Il est fortement conseillé de faire appel à un expert fiscal.

- Droits de succession / de donation (lois cantonales). Le transfert à des descendants indirects peut entraîner des conséquences fiscales lourdes (jusqu'à 40% de la valeur de l'entreprise!). Comme les impôts doivent être réglés dans des délais très courts, le besoin de liquidités et de financement qui s'ensuit est important.

- Restructuration patrimoniale. Le transfert d'éléments du patrimoine de l'entreprise dans le patrimoine privé, et vice versa, peut avoir des conséquences fiscales s'il est effectué moins de 5 ans avant le jour de référence du transfert officiel de l'entreprise. Il est conseillé de planifier de telles mesures bien à l'avance.

- Société de reprise. Si le successeur ou héritier souhaite créer une société de reprise pour reprendre l'entreprise d'exploitation, la consultation d'un expert fiscal s'impose.

Assurer son avenir après la succession

La vie de l'entrepreneur ne prend pas fin une fois la transmission de son entreprise achevée. L'entrée dans la retraite nécessite de la part de l'entrepreneur une réflexion approfondie sur les moyens d'assurer son existence. Souvent, les revenus versés par l'AVS, les rentes de la caisse de pension ou d'assurances vie ne suffisent pas à l'entrepreneur pour continuer de mener son ancien train de vie. Certains actifs financiers qui ne sont pas indispensables à l'entreprise peuvent ainsi être mis au profit de la fortune privée du cédant. Il est conseillé de recourir à un conseiller financier expérimenté qui saura proposer des solutions individuelles de placement ou d'optimisation fiscale intéressantes.